“当前的市场行情适合布局中证A500吗?”

“为什么中证A500更能代表A股?”

“中证A500为啥可以成为优秀的投资搭子?”

“中证A500大火,现在还可以追一波吗?”

以上四大灵魂拷问,相信正是不少投资者当下正在关心的。今天,我们就来统一回复下。

Q1:当前的市场行情适合布局中证A500吗?

A:自9月底以来,一系列积极的重磅政策,释放出了强劲的稳经济信号。央行推出并宣布创设新政策工具活跃股市,提振了市场情绪。随着后续更多提振内需的财政举措出炉,将利于促进内需的积极改善。长期来看,真正决定市场走向的是经济基本面,随着国内经济基本面改善,上市公司的业绩有望同步向上。

就中证A500指数来看,不仅行业分布更加多元化,成分股也更具竞争力,实现了“核心资产”与“新质生产力”的双轮驱动,为投资者“一键配置”各行业龙头企业提供了一个便捷的途径,使其能够参与到中国经济发展的各个行业中,分享经济高质量发展的成果。目前在A股市场持续向好的背景下,中证A500指数兼顾传统优势行业与新兴企业龙头,无疑是很适合长期投资的。

Q2:为什么中证A500更能代表A股?

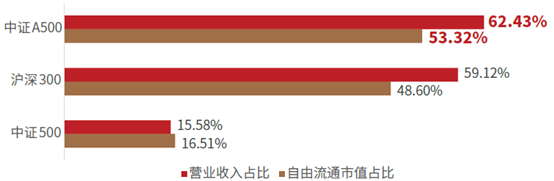

A:中证A500指数以不到A股市场10%的个股数量,覆盖了53.32%的自由流通市值,贡献了62.43%的营业收入,相较沪深300和中证500指数能更好地反映A股市场整体表现,表征性强。

中证A500指数自由流通市值和营业收入覆盖度高(%)

数据来源:Wind,截至2024.10.18。

Q3:中证A500为啥可以成为优秀的投资“搭子”?

A:中证A500指数有机结合了“核心资产”与“新质生产力”的双重概念,通过行业全覆盖,全面刻画了经济发展结构变化与产业转型升级,长期表现较优,为投资者提供了一个具有较高投资价值的宽基指数。

此外,中证A500指数的选样方法引入了ESG、互联互通的筛选标准:

中证A500指数纳入ESG考量,样本剔除中证ESG评价结果在C及以下的上市公司证券,更加符合可持续发展理念,具有良好的资本市场示范效应。

中证A500指数要求成份股属于沪股通和深股通标的,便于海外资金配置A股优质资产,进一步增强了指数的流动性和可投资性。

Q4:中证A500大火,现在还可以追一波吗?

A:中证A500有望成为A股宽基指数的“新标杆”。从历史表现来看,中证A500指数近三年ROE始终维持在10%以上,出色的企业盈利能力为指数优秀的长期回报奠定了坚实基础。自基日(2004.12.31)以来,中证A500全收益指数收益率为542.07%,年化收益率达10.15%,长期回报可观。再加上自9月底以来,一系列积极的重磅政策,释放出了强劲的稳经济信号,此时布局宽基指数的胜率还是较高的。

(数据来源:Wind,截至2024.10.18。指数收益不预示基金未来业绩表现,也不构成对基金未来业绩表现的保证。)

声明及风险提示:证券市场价格因受到宏观和微观经济因素、国家政策、市场变动、行业和个股业绩变化、投资者风险收益偏好和交易制度等各种因素的影响而引起波动,将对基金的收益水平产生潜在波动的风险。投资人购买基金时候应详细阅读该基金的基金合同、招募说明书、产品资料概要等法律文件,了解基金基本情况,及时关注本公司官网发布的产品风险等级及适当性匹配意见。由于各销售机构采取的风险评级方法不同,导致适当性匹配意见可能不一致,提请投资者在购买基金时要根据各销售机构的规则进行匹配检验。基金法律文件中关于基金风险收益特征与产品风险等级因参考因素不同而存在表述差异,风险评级行为不改变基金的实质性风险收益特征,投资者应结合自身投资目的、期限、风险偏好、风险承受能力审慎决策并承担相应投资风险。